इस लेख में, हम ज़ोमैटो के मौलिक आँकड़े, तकनीकी चार्ट पैटर्न, 2030–2040 तक के प्राइस टारगेट (Zomato Share Target 2025-40) और निवेश रणनीतियों को विस्तार से समझेंगे।

ज़ोमैटो (NSE: ZOMATO) भारत की सबसे बड़ी फ़ूड टेक कंपनी है, जो 1.5 मिलियन+ रेस्तराँ पार्टनर्स और 30 मिलियन+ मासिक सक्रिय उपयोगकर्ताओं (MAU) के साथ काम करती है। 2021 में अपने IPO के बाद से, यह कंपनी न केवल फ़ूड डिलीवरी, बल्कि किराना डिलीवरी (ब्लिंकिट), टेबल बुकिंग, और B2B सप्लाई चेन में भी विस्तार कर रही है।

Zomato Share Analysis

1. वित्तीय प्रदर्शन का विस्तृत विवरण

– रेवेन्यू ग्रोथ:

– FY24: ₹7,079 करोड़ (YoY 40.6% वृद्धि)।

– FY23: ₹5,032 करोड़ (YoY 68% वृद्धि)।

– 5-वर्ष CAGR: 62% (FY20–FY24)।

– लाभप्रदता:

– FY24 में पहली बार शुद्ध लाभ: ₹1,371 करोड़।

– EBITDA मार्जिन: Q4 FY24 में 6.1% (Q3 में 4.8% से सुधार)।

– बैलेंस शीट:

– नकद भंडार: ₹11,200 करोड़ (कोई कर्ज़ नहीं)।

– बुक वैल्यू प्रति शेयर: ₹27.34 (FY24)।

Zomato Buisness Diversification

– रेवेन्यू स्रोत (FY24):

– फ़ूड डिलीवरी: 65% (₹4,600 करोड़)।

– ब्लिंकिट (किराना): 25% (₹1,770 करोड़)।

– डाइनिंग-आउट और विज्ञापन: 10%।

– भौगोलिक विस्तार:

– 1,000+ शहर (भारत), UAE, और दक्षिण पूर्व एशिया में मौजूदगी।

3. Zomato Competitive Advantage

– मार्केट लीडरशिप: 55% मार्केट शेयर (स्विगी: 45%)।

– टेक्नोलॉजी एडवांटेज:

– AI-आधारित डिलीवरी रूट ऑप्टिमाइज़ेशन।

– 10-मिनट डिलीवरी (ब्लिंकिट) के लिए हाइपरलोकल वेयरहाउस।

– यूज़र एंगेजमेंट:

– औसत ऑर्डर वैल्यू (AOV): ₹400 (FY24)।

– मासिक ऑर्डर फ़्रीक्वेंसी: 3.2 प्रति यूज़र।

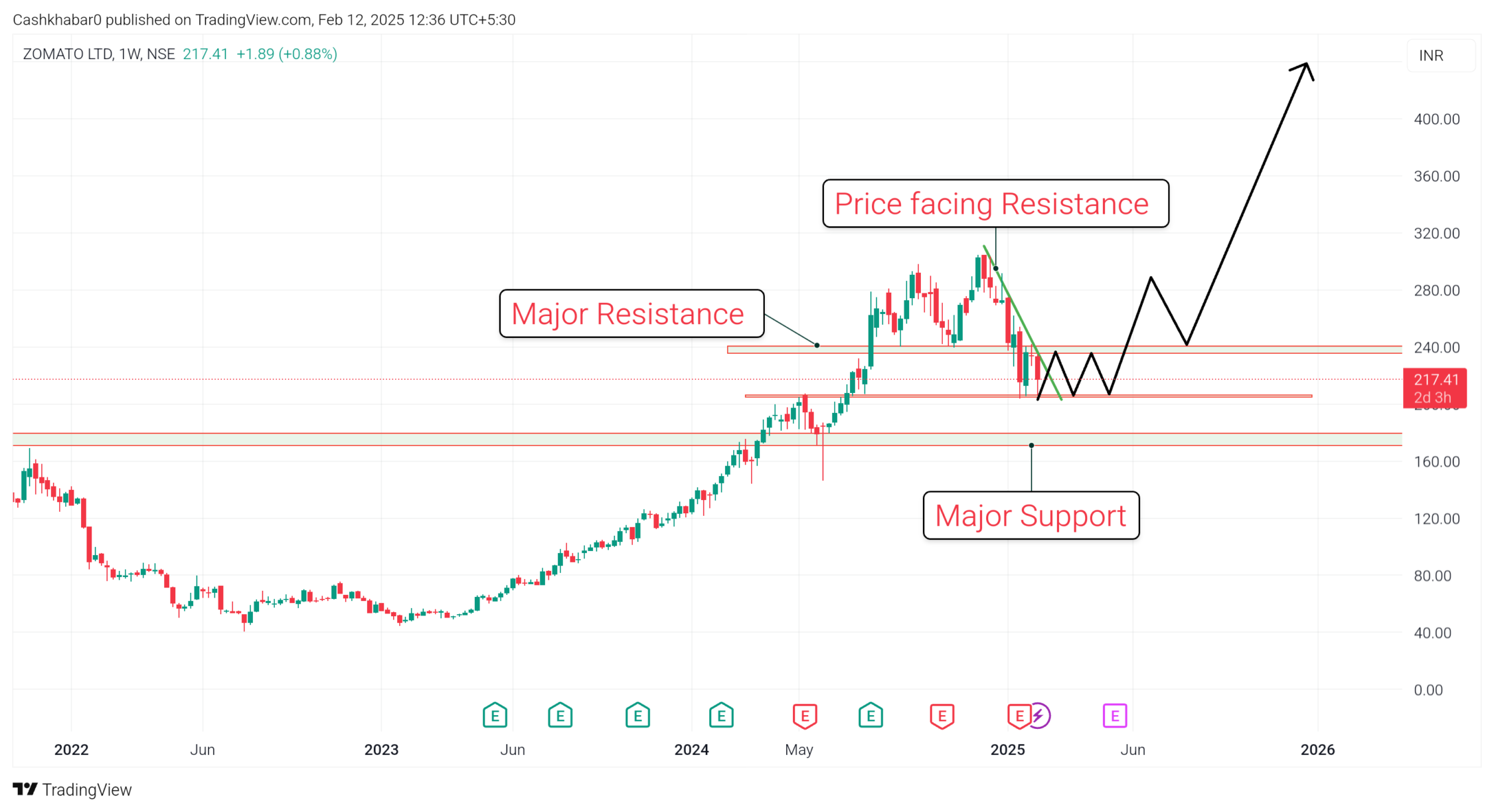

Zomato Share Technical Analysis

1. कीमत का ऐतिहासिक संदर्भ

– IPO प्राइस (2021): ₹76 प्रति शेयर।

– 52-सप्ताह रेंज (2024): ₹72.55 (निम्न) से ₹304.70 (उच्च)।

– वर्तमान प्राइस (जुलाई 2024): ₹220–₹240 रेंज में अस्थिरता।

2. प्रमुख तकनीकी संकेतक

– मूविंग एवरेज:

– 50-DMA: ₹228 (अल्पकालिक प्रतिरोध)।

– 200-DMA: ₹190 (दीर्घकालिक समर्थन)।

– सापेक्ष शक्ति सूचकांक (RSI): 48 (तटस्थ क्षेत्र)।

– MACD: हिस्टोग्राम नकारात्मक, पर संभावित तेजी का संकेत।

– फिबोनैचि स्तर:

– 61.8% रिट्रेसमेंट: ₹210 (महत्वपूर्ण समर्थन)।

– 38.2% रिट्रेसमेंट: ₹250 (प्रतिरोध)।

3. चार्ट पैटर्न और भविष्यवाणी

– कप एंड हैंडल पैटर्न: ₹200–₹240 रेंज में निर्माण, जो ₹300+ की तेजी का संकेत दे सकता है।

– वॉल्यूम विश्लेषण: 20% वॉल्यूम बढ़ोतरी के साथ ₹240 के ऊपर ब्रेकआउट मजबूत खरीदारी दिखाता है।

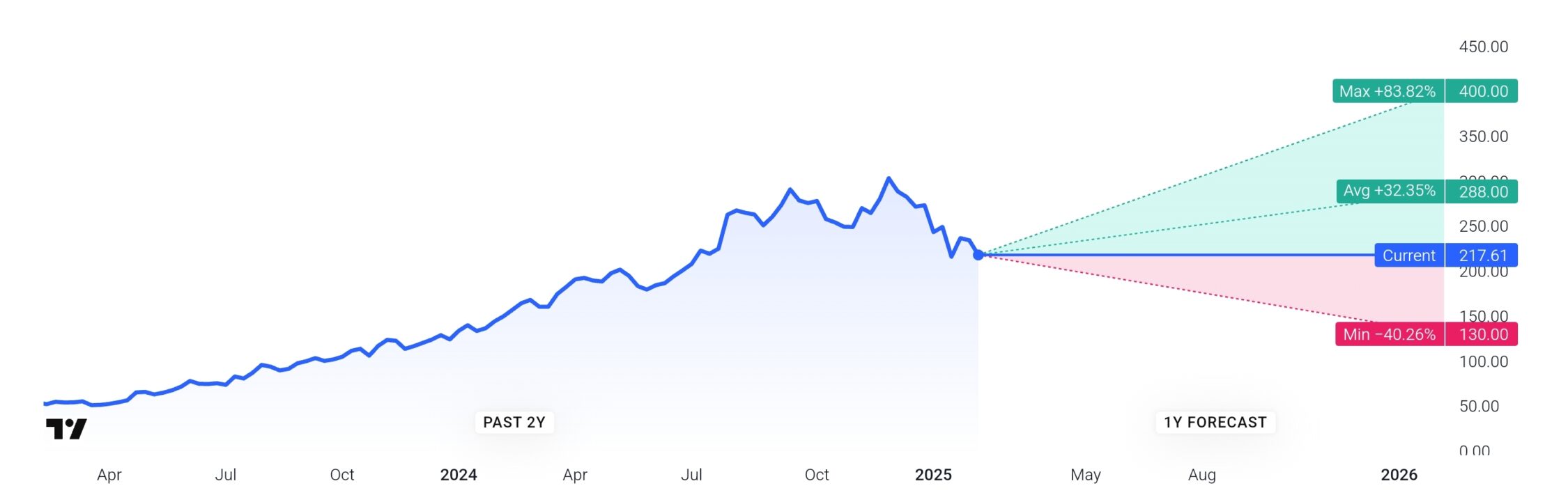

Zomato Share Target 2025, 2030, 2035, 2040

नीचे दिए गए लक्ष्य (Zomato Share Target 2025-40) वित्तीय मॉडल, उद्योग वृद्धि दर, और कंपनी की रणनीति पर आधारित हैं:

| वर्ष | बेस केस (₹) | बुल केस (₹) | प्रमुख ड्राइवर्स |

| 2025 | ₹300 | ₹450 | ब्लिंकिट का EBITDA ब्रेकईवन, फ़ूड डिलीवरी में 30% वार्षिक वृद्धि | |

| 2030 | ₹1,500 | ₹3,000 | भारत का ऑनलाइन फ़ूड बाज़ार ₹12 लाख करोड़ तक पहुँचना, अंतरराष्ट्रीय विस्तार | |

| 2035 | ₹4,000 | ₹7,500 | AI और रोबोटिक्स आधारित लॉजिस्टिक्स, B2B में 40% मार्केट शेयर | |

| 2040 | ₹6,000 | ₹15,000 | किराना और फ़ार्मा डिलीवरी में नेतृत्व, 50% ग्लोबल रेवेन्यू योगदान | |

निवेशकों के लिए जोखिम और चुनौतियाँ / Risks and challenges for investors

Zomato Share Target 2025 और आगामी सालों के टारगेट नीचे दिए गए फैक्टर्स पर भी निर्भर करेगा।

1. प्रतिस्पर्धा का दबाव:

– स्विगी, अमेज़ॅन फ़ूड, और नए स्टार्टअप्स (जैसे Zepto)।

2. वैल्युएशन चिंताएँ:

– P/E अनुपात 485 (TTM), जो उद्योग औसत (60–70) से 7x अधिक है।

3. मार्जिन संवेदनशीलता:

– डिलीवरी लागत (ईंधन, कर्मचारी), डिस्काउंट युद्ध।

4. विनियामक जोखिम:

– गीग वर्कर्स के अधिकारों पर नए कानून।

निवेश रणनीतियाँ — शॉर्ट-टर्म vs लॉन्ग-टर्म / Investment Strategies — Short-Term vs Long-Term

1. स्विंग ट्रेडर्स के लिए (1–6 महीने)

– खरीद स्तर: ₹210–₹220 (200-DMA के पास)।

– लक्ष्य: ₹300 (52-सप्ताह उच्च के निकट)।

– स्टॉप लॉस: ₹190 (200-DMA से नीचे)।

2. लॉन्ग-टर्म निवेशकों के लिए (5–15 वर्ष)

– SIP रणनीति: प्रति माह ₹5,000 का निवेश (15% CAGR पर 15 वर्षों में ₹50 लाख+)।

– ग्रोथ ड्राइवर्स:

– 2030 तक भारत का ऑनलाइन फ़ूड बाज़ार ₹12 लाख करोड़।

– ब्लिंकिट का किराना बाज़ार में 30% हिस्सेदारी।

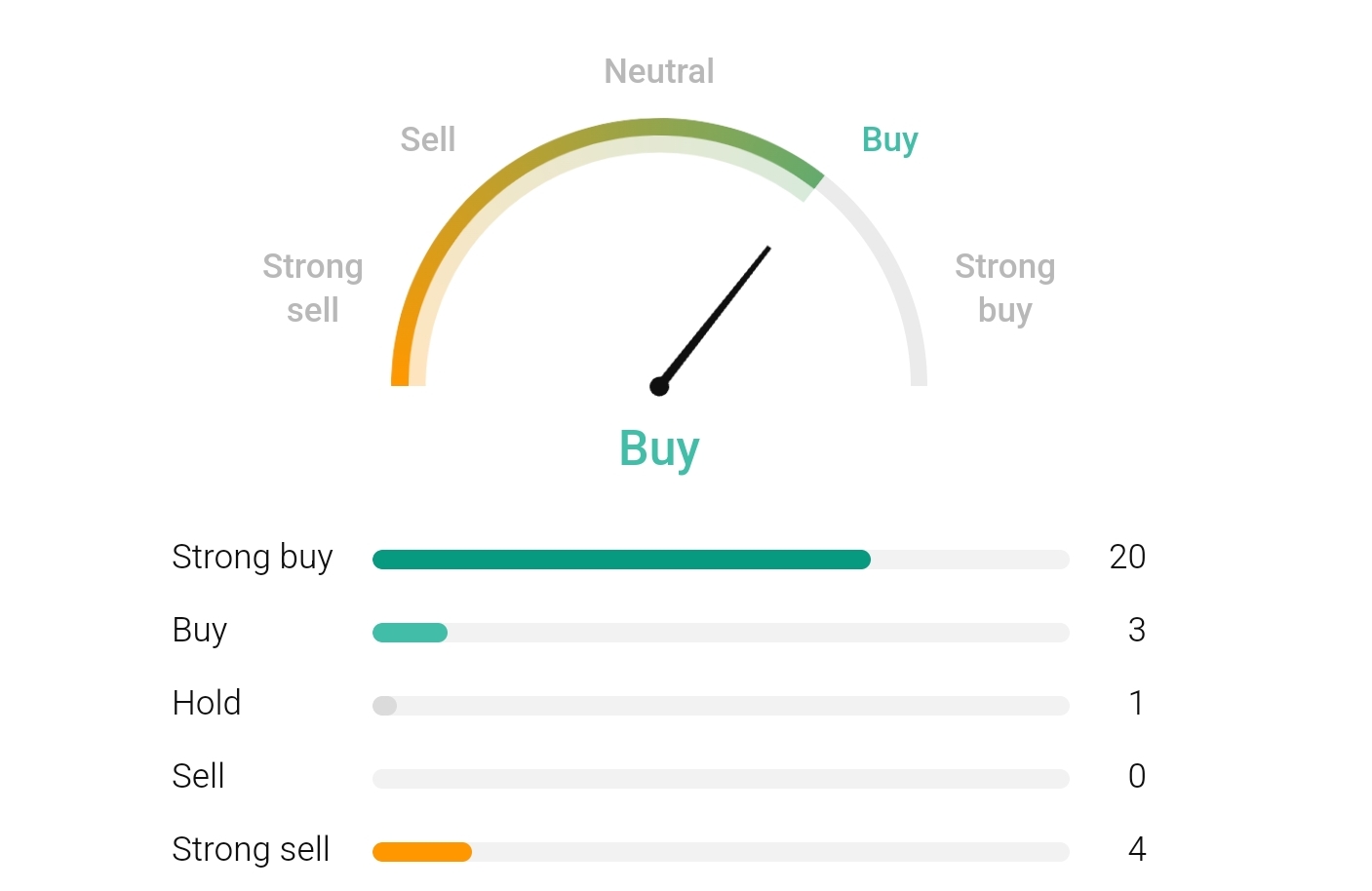

विशेषज्ञों की राय और सुझाव / Expert opinions and suggestions

– मोतीलाल ओसवाल: “2030 तक ₹2,800 का टारगेट, ब्लिंकिट के 40% रेवेन्यू ग्रोथ के साथ।”

– गोल्डमैन सैक्स: “उच्च वैल्युएशन चिंताओं के बावजूद, डिजिटलीकरण ज़ोमैटो को लाभ देगा।”

– निवेशक सलाह:

– DCA (Dollar-Cost Averaging): अस्थिरता को कम करने के लिए।

– एग्रेसिव होल्डिंग: 2030+ के लिए पोर्टफोलियो में 10–15% आवंटन।

निष्कर्ष: क्या ज़ोमैटो 2040 तक मल्टीबैगर बन सकता है?

ज़ोमैटो का भविष्य भारत के डिजिटल परिवर्तन और उसके हाइपरलोकल बिज़नेस मॉडल से जुड़ा है। 2040 तक ₹15,000 का बुल केस टारगेट 18% CAGR पर संभव है, परंतु प्रतिस्पर्धा और मार्केट साइकिल को ध्यान में रखें। नियमित रूप से पोर्टफोलियो रिबैलेंसिंग और वित्तीय सलाहकार से सलाह अनिवार्य है।

Disclaimer :- इस लेख (Zomato Share Target 2025-40) में दी गई जानकारी केवल जानकारी के लिए है। इसे (Zomato Share Target 2025-40) निवेश की सलाह नहीं माना जाना चाहिए। कोई भी निवेश करने से पहले आपको निवेश सलाहकारों से सलाह लेनी चाहिए। कैश खबर निवेश से जुड़े किसी भी मामले में जिम्मेदार नहीं है।

अक्सर पूछे जाने वाले प्रश्न (FAQs)

2025 में ज़ोमैटो शेयर ₹500 क्यों नहीं पहुँच सकता?

₹500 पहुँचने के लिए 125% वार्षिक वृद्धि चाहिए, जो EBITDA मार्जिन और ब्लिंकिट के प्रदर्शन पर निर्भर है।

क्या ज़ोमैटो डिविडेंड देगा?

अगले 5 वर्षों में संभावना नहीं, क्योंकि कंपनी विकास में पुनर्निवेश कर रही है।

शेयर विभाजन (Stock Split) की संभावना?

हाँ, यदि प्राइस ₹1,000+ पहुँचता है, तो 2027–2030 के बीच विभाजन हो सकता है।

ज़ोमैटो में FII/डोमेस्टिक फंड्स की हिस्सेदारी कितनी है?

FII: 18% | म्यूचुअल फंड्स: 12% | प्रमोटर: 36% (Q1 FY25)।

क्या ग्लोबल मंदी ज़ोमैटो को प्रभावित करेगी? –

हाँ, डिस्पोजेबल इनकम कम होने से ऑर्डर फ़्रीक्वेंसी घट सकती है।

ESG (पर्यावरण, सामाजिक, शासन) रेटिंग क्या है?

MSCI ESG रेटिंग: BBB (औसत), कार्बन उत्सर्जन में 15% कटौती का लक्ष्य।

. '/images/WhatsApp.webp'; ?>)