भारत की सबसे बड़ी स्पीकर्स, हेड फोन और बनाने वाली कंपनी Boat जल्द ही अपना आईपीओ लेकर आ रही है| देश की सबसे बड़ी म्यूजिक एक्सेसरीज बनाने वाली के Boat IPO में निवेशकों की रुचि देखने लायक होगी|

Boat IPO Specification :-

Boat कंपनी ने BSE और NSE स्टॉक एक्सचेंज पर अपने इस आईपीओ को लिस्ट करने का प्रस्ताव पहले ही SEBI को दे दिया हैं|

Boat कंपनी इस IPO के जरिए 2000 करोड़ की राशि जुटाना चाहती है लेकिन कुछ मीडिया रिपोर्ट्स के मुताबिक Boat IPO की इश्यू साइज 900 करोड़ रुपए से 1100 करोड़ रुपए तक हो सकती हैं|

| Bidding Dates | Expected in June 2024 |

| Issue Size | ₹900 Cr. – ₹1100 Cr. |

| Pre-Apply Dates | 2 Days before the subscription period |

| lot size | yet to be announced |

| Allotment Date | Yet to be announced |

Boat IPO Strength Points :-

+ कई तेजी से बढ़ते उत्पाद श्रेणियों में अग्रणी बाजार स्थिति वाले सबसे बड़े भारतीय डिजिटल-फर्स्ट ब्रांडों में से एक।

+ कंपनी का प्रमुख ब्रांड “बोट” एक उपभोक्ता ब्रांड है जिसकी बाजार में मजबूत स्थिति और स्पष्ट मूल्य प्रस्ताव है।

+ डिजिटल-फर्स्ट प्लेटफ़ॉर्म क्षमताओं को विकास को सक्षम करने और कई उपभोक्ता श्रेणियों में उपस्थिति बनाने की अनुमति देने के लिए लक्षित किया जाता है।

+ गेमिंग हेडसेट और कंट्रोलर (कीबोर्ड, माउस, माउस पैड, जॉयस्टिक) बाजार को पूरा करने के लिए रेडगियर ब्रांड।

+ Boat रॉकर्स 255, एयरडोप्स 131 और स्टॉर्म स्मार्टवॉच सहित कुछ उत्पादों की रेटिंग 4 (5 में से) से अधिक है और ऑनलाइन मार्केटप्लेस पर 400,000 से अधिक रेटिंग हैं।

+ जनवरी 2022 में, कंपनी ने “मेड-इन-इंडिया” वायरलेस ऑडियो डिवाइस के निर्माण के लिए डिक्सन टेक्नोलॉजीज के साथ साझेदारी की घोषणा की।

Boat IPO Risk Points :–

– कंपनी के प्रमुख “बोट” ब्रांड और अन्य ब्रांडों की मजबूती सफलता के लिए महत्वपूर्ण है।

– ग्राहकों की बदलती प्राथमिकताओं और बाजार के विकास को लागत-प्रभावी और समयबद्ध तरीके से सफलतापूर्वक पहचानने और उनका जवाब देने में विफलता।

– बड़े और स्थापित प्रतिस्पर्धियों सहित अत्यधिक प्रतिस्पर्धी उद्योग में काम करता है।

– अपने उत्पादों के उत्पादन के लिए कई तृतीय-पक्ष अनुबंध निर्माताओं और घटक आपूर्तिकर्ताओं पर निर्भरता।

– विदेशी खरीद से जुड़े जोखिम, जैसे भौगोलिक संकेंद्रण और विदेशी मुद्रा विनिमय जोखिम।

– कुछ ऑनलाइन मार्केटप्लेस और ऑफ़लाइन वितरकों के साथ इसके संबंधों में व्यवधान।

– ऑडियो और वियरेबल्स श्रेणी पर निर्भरता।

– अपने प्रमुख ब्रांड ‘बोट’ और इसकी बौद्धिक संपदा की पर्याप्त रूप से सुरक्षा करने में असमर्थता।

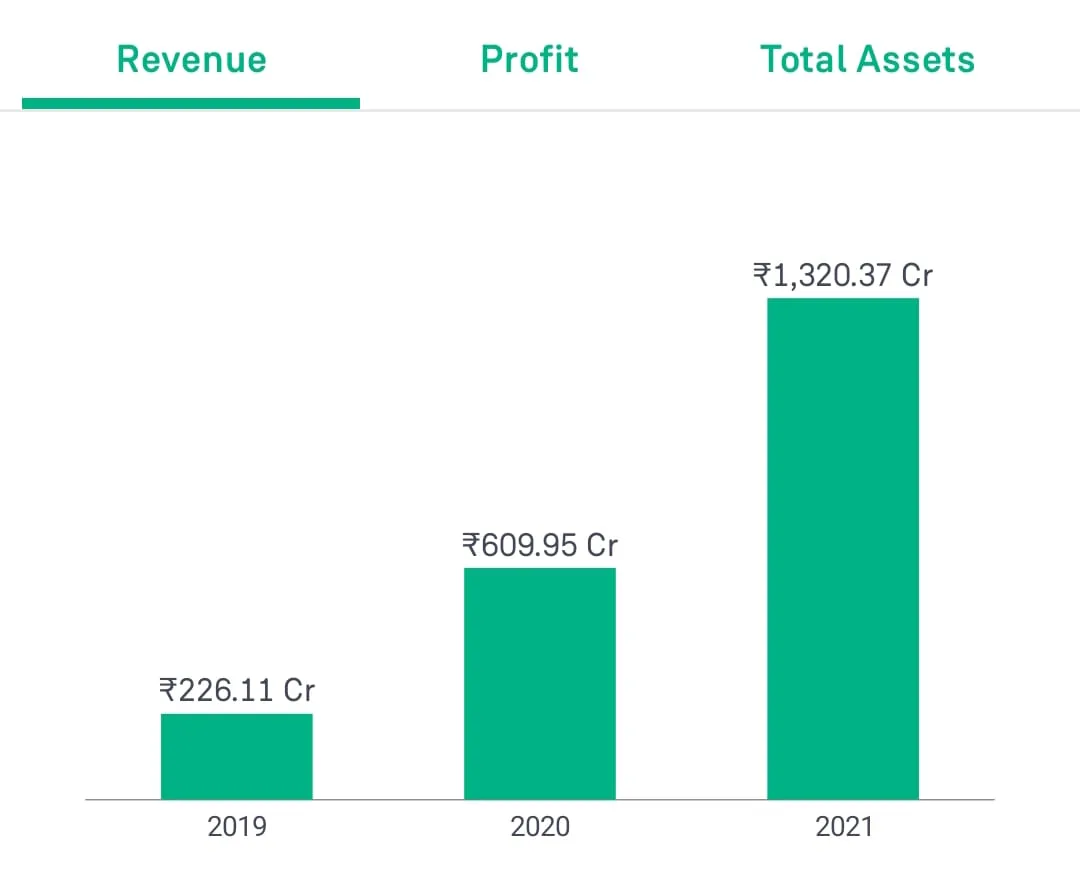

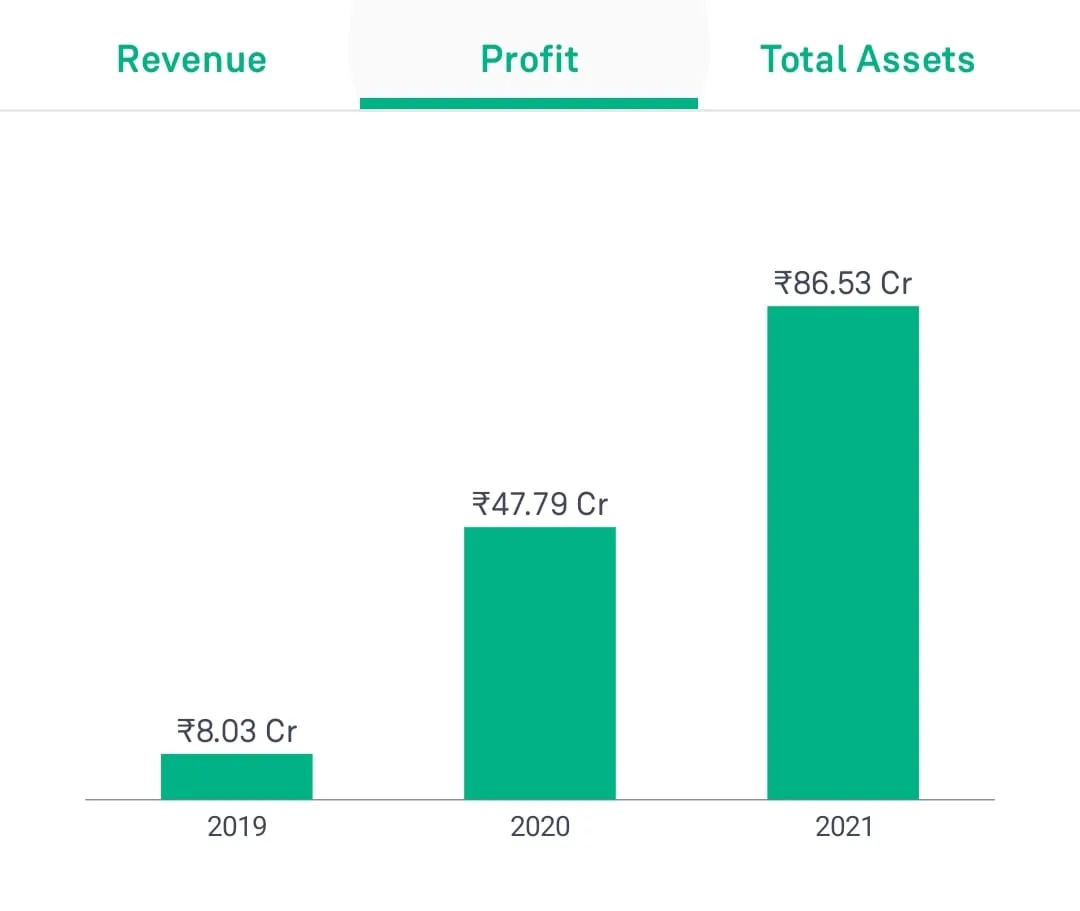

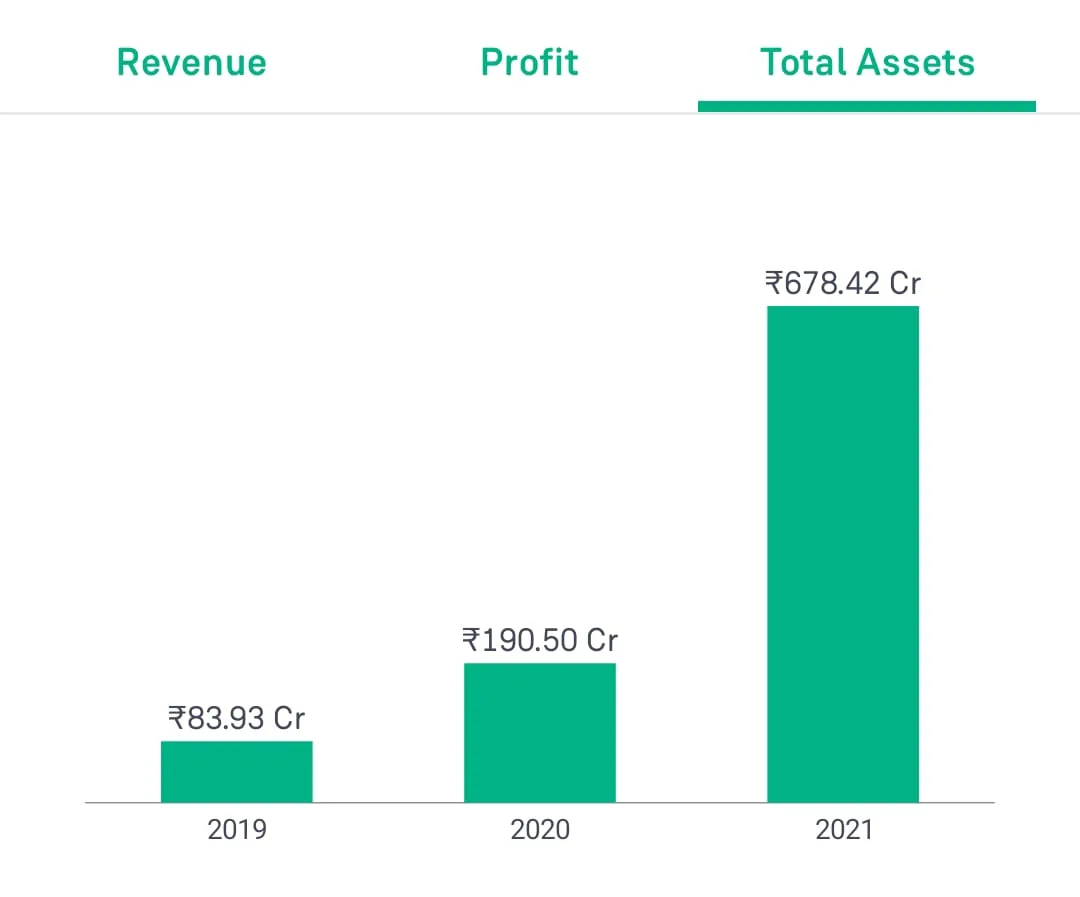

Boat IPO Financial Data :-

Boat IPO Company Review :-

इमेजिन मार्केटिंग (boAt) एक डिजिटल-फर्स्ट कंज्यूमर प्रोडक्ट कंपनी है और वित्तीय वर्ष 2021 के लिए परिचालन से राजस्व के मामले में सबसे बड़े भारतीय डिजिटल-फर्स्ट ब्रांड में से एक है।

इसकी स्थापना 2013 में हुई थी और इसका नेतृत्व इसके प्रमुख ब्रांड “BoAt” द्वारा किया जाता है जिसे 2014 में लॉन्च किया गया था। इसके विभिन्न खंडों में उत्पाद हैं।

यह वायर्ड हेडफ़ोन और इयरफ़ोन, वायरलेस हेडफ़ोन और इयरफ़ोन (नेकबैंड), ब्लूटूथ स्पीकर, होम थिएटर सिस्टम जैसे ऑडियो वियरेबल्स प्रदान करता है।

इसमें स्मार्टवॉच, गेमिंग एक्सेसरीज़ भी शामिल हैं जिनमें वायर्ड और वायरलेस हेडसेट, माउस और कीबोर्ड, मोबाइल एक्सेसरीज़ और पर्सनल केयर अप्लायंस शामिल हैं।

BOAT IPO Review & Conclusion :-

म्यूजिक इंडस्ट्री की एक्सेसरीज बनाने में भारत की ये स्वदेशी कंपनी अपने आईपीओ में निवेशकों द्वारा अच्छी प्रतिक्रिया पा सकती हैं क्योंकि कंपनी न बल्कि अच्छे रेवेन्यू बल्कि अच्छे प्रॉफिट को भी साल दर साल बरकरार रखने में कामयाब रही हैं|

ऑनलाइन और ऑफलाइन बाजार में इस कंपनी के उत्पादों की डिमांड जबरदस्त देखने को मिलती है और कंपनी युवा वर्ग को साधते हुए अपने हर कैटेगरी के उत्पाद बनाती है जिसमे युवा वर्ग काफी दिलचस्पी दिखाते हैं | boat IPO से निवेशक एक अच्छे प्रॉफिट की उम्मीद कर सकते हैं |

Disclaimer :- इस लेख में दी गई जानकारी केवल जानकारी के लिए है। इसे निवेश सलाह नहीं माना जाना चाहिए. कोई भी निवेश करने से पहले आपको निवेश सलाहकारों से सलाह लेनी चाहिए। कैश खबर निवेश से जुड़े किसी भी मामले में जिम्मेदार नहीं है |

. '/images/WhatsApp.webp'; ?>)